El Banco Popular de China (PBOC) anunció el martes nuevas medidas para impulsar la economía, como una reducción del depósito líquido que los bancos deben mantener como reserva y un recorte de una tasa de interés clave, lo que representa el plan de estímulo más agresivo desde la pandemia. Esto suscitó un rally de acciones asiáticas que contagió a la renta variable global, como por ejemplo a las bolsas de Europa y, por supuesto, a Wall Street, plaza en la que este jueves las acciones chinas treparon hasta 26% como fue el caso de Fantasia Holding.

Cedears: el apetito por el riesgo vira hacia China y los analistas detectan las acciones con mayor potencial

China plantea un nuevo panorama para los inversores y da un giro agresivo para impulsar su crecimiento. Con una nueva ola de estímulos económicos busca despejar las dudas estructurales sobre la economía y ofrecer un claro sendero hacia la recuperación. La renta variable global reacciona a los incentivos.

FINANZAS27/09/2024

Las acciones chinas continuaron su rally este viernes, y quedan cerca de registrar su mejor semana desde la crisis financiera global. El índice CSI 300 subió hasta un 3,8% el viernes, lo que elevó la ganancia semanal al 15%, la mayor desde 2008. Mientras tanto, el índice de acciones chinas en Hong Kong aumentó un 3,7%, marcando su racha ganadora más larga desde 2018. El índice ChiNext, un referente de acciones tecnológicas, subió un 9,3%, un nuevo récord.

Tras el anuncio de comienzos de semana, en la noche del miércoles llegaron nuevas noticias desde el gigante asiático. El Politburó de China se comprometió a estabilizar el sector inmobiliario del país y a añadir más estímulo fiscal. Ese último anuncio también se produce en medio de especulaciones de que el gigante asiático no alcanzará su objetivo de crecimiento del Producto Interno Bruto (PBI) del 5% para este año. En ese sentido, las autoridades chinas también prometieron emitir y utilizar bonos gubernamentales para apoyar la inversión.

Ignacio Sniechowski, Head of Equity del Grupo IEB, esboza en diálogo con Ámbito el contexto del actual rally proveniente de Asia. Y es que China viene de un largo período de problemas de crecimiento económico. "Fue una crisis que tuvo su inicio en el sector de Real Estate -que representa un alto porcentaje del PBI- y que luego fue derramándose a demás sectores", explica. El crecimiento económico comenzó a resentirse, el consumo declinó fuertemente, los flujos al mercado de renta variable se tornaron "altamente negativos" y el fantasma de la deflación asomó con vehemencia.

El estratega expresa que las medidas tomadas por Pekín para revertir la situación parecen bien recibidas por parte del mercado. "El paquete de medidas fue bastante amplio: bajar tasas, inyección de liquidez (QE), destinar cerca de u$s142 billones a capitalizar los bancos más importantes para sostener el crecimiento y programas de compra de acciones para sostener las cotizaciones", explica Sniechowski.

Las medidas llegan tras la baja de tasas de la Fed

En diálogo con este medio, Gustavo Neffa, socio de Research for Traders, remarca, en línea con lo planteado por Sniechowski, que la reciente reducción de 50 puntos básicos en las tasas de interés por parte de la Reserva Federal (Fed) de EEUU, junto con el fortalecimiento del yuan, brindó al banco central chino una oportunidad para flexibilizar su política monetaria. "Esto permitió al PBOC actuar sin preocuparse excesivamente por la estabilidad de la moneda", es decir, el contexto fue el ideal.

Y es que como bien resalta Neffa, la entidad monetaria redujo la tasa de interés de los préstamos del mecanismo de financiamiento a medio plazo (MLF) de un año, que pasó del 2,3% al 2%, lo que representa un total aproximado de u$s42.660 millones. Además, Neffa sostiene que la tasa de interés de una semana (repos inversos) se ajustó de 1,7% a 1,5%. Para fortalecer la confianza en el sistema bancario, la banca comercial podrá reducir sus reservas en un 0,5%, lo que liberará alrededor de u$s142.000 millones en préstamos destinados a empresas y hogares y podría ser seguida por otro recorte de 0,25-0,5% más adelante este año.

El analista indica que también se anticipa un relajamiento en los requisitos para los préstamos bancarios destinados a la recompra de acciones, en línea con lo que plantea Sniechowski, que suman alrededor de u$s43.000 millones. "Junto con el paquete de estímulo anunciado, estas medidas facilitarán el acceso a más de u$s300.000 millones en capital", indica Neffa.

Para el estratega de Research for Traders, el momento de esta intervención monetaria es significativo. Pues es probable que el PBOC haya esperado a que la Fed comenzara a recortar tasas primero, "con el fin de mitigar el riesgo de fuga de capitales internacionales".

Cedears: ¿cuáles son los sectores beneficiados por el rally bursátil chino?

Sniechowski sostiene que claramente todas estas medidas impulsadas en China apuntan a sostener e impulsar el consumo, "ponerle un piso a la crisis en el sector de Real Estate e intentar sostener una tasa de crecimiento de al menos 5% del PBI". Para el experto, la baja de tasas, en conjunto con una política monetaria expansiva (QE) apuntan en la misma dirección. Con lo cual, "tal vez los sectores que a corto plazo se vean más beneficiados son los que estén relacionados con el consumo".

Neffa, en tanto, sostiene que las recientes medidas del PBOC van más allá de los simples recortes de tasas de interés, abarcando una serie de acciones para apoyar distintos sectores económicos. Entre ellas, destacan la reducción del coeficiente de reserva, ajustes en los términos hipotecarios y el apoyo de liquidez para recompras de acciones, "lo que demuestra su compromiso con la economía", indica.

En el sector inmobiliario, la reducción de tasas hipotecarias y menores requisitos de pago inicial buscan reactivar el mercado de viviendas, aunque el pesimismo general podría retrasar la recuperación, opina el estratega. "En los mercados financieros, el apoyo al mercado de valores y las posibles recompras de acciones podrían estabilizar las valuaciones, atrayendo a inversores oportunistas. Asimismo, la liberación de liquidez para bancos y corredores pretende incentivar préstamos e inversiones en activos de riesgo", analiza.

Para el analista, la clave ahora radica en la efectiva ejecución de estas medidas y en la coordinación con políticas fiscales adicionales. "Aunque los inversores, escépticos tras fallidos intentos anteriores, podrían mostrarse cautelosos, las valuaciones atractivas y señales de estabilización podrían reavivar el interés en los mercados", asegura. No obstante, las elecciones en EEUU y la posibilidad de nuevos aranceles sobre China representan un riesgo importante que podría mitigar los efectos positivos de este estímulo económico.

El impacto en el mercado global del cambio de perspectiva en China

Neffa estima que el estímulo económico de China podría tener un impacto positivo en los mercados, impulsando los precios de materias primas como metales y energía, lo que beneficiaría a los Contratos por Diferencia (CFDs) en commodities como el del cobre y el petróleo. Los índices bursátiles chinos, como el CSI 300, también podrían ver un aumento a corto plazo gracias a la mayor liquidez, tornándose atractivos para operaciones alcistas.

En el mercado de divisas, el yuan podría experimentar presiones a la baja, creando oportunidades en pares como el USD/CNY. Además, el interés por acciones vinculadas a China está en aumento, "beneficiando índices europeos como el DAX, así como los futuros estadounidenses y el oro, que alcanzan nuevos máximos históricos", indica Neffa.

Así, Neffa enfatiza que, si bien se puede esperar cierta toma de ganancias, "actualmente no hay señales bajistas fuertes que sugieran que un techo del mercado sea inminente". De hecho, pareciera encontrar más razones para seguir invirtiendo o incluso aumentar su exposición, ya que los bancos centrales no solo reducen las tasas de interés, sino que también introducen nuevas medidas de estímulo.

Cedears: cuáles miran los expertos

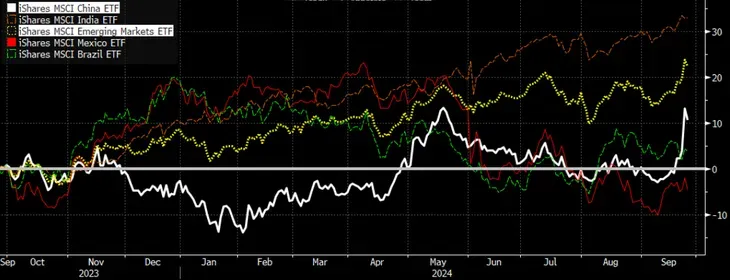

Para Sniechowski, el impacto en el mercado global es importante. A nivel renta variable, China tiene un peso muy grande en el ETF de mercados emergentes (EEM). Como se observa en el gráfico, el comportamiento del ETF de China (MCHI) explica los movimientos del EEM con mucha mayor significación de lo que lo han hecho el de India (INDA), México (EWW) y Brasil (EWZ), entre otros.

En ese sentido, el estratega del Grupo IEB cree que las acciones mejor posicionadas para este "buen" momento del equity chino son las que tienen que ver con el consumo, como: Alibaba (BABA), JD.com (JD) y tal vez el fabricante de vehículos eléctricos NIO (NIO). Y desliza que, "una apuesta también es invertir directamente en el ETF de China (MCHI)", aunque el mismo no se puede operar como Cedear.

Por último, y dado el peso que tiene China en el EEM, una alternativa sería utilizar dicho vehículo (que tiene Cedear) para apostar a la recuperación de China y -eventualmente- Brasil (país cuya renta variable viene muy castigada también).

Y es que para los inversores que buscan diversificación más allá de los mercados desarrollados, "las políticas chinas pueden ofrecer oportunidades", tal como sostiene Neffa, que recuerda que los ETF de China han mostrado volatilidad este año, con un pico a fines de mayo impulsado por estímulos, datos económicos positivos y mejores relaciones comerciales con EEUU. "Entre las opciones destacan el ETF iShares China Large-Cap (FXI) de u$s4.000 millones y el Morgan Stanley China A Share Fund (CAF) de u$s260 millones".

Tencent Holdings (TCEHY), con un aumento del 49% en sus acciones este año, lidera el rubro de videojuegos y ha hecho importantes inversiones en inteligencia artificial. "Además, planea duplicar sus recompras de acciones en 2024, tras gastar u$s6.710 millones en la primera mitad del año", un dato a seguir de cerca.

De esta manera, los inversores, cautelosos tras intentos anteriores, ahora ven una ventana de oportunidad en medio de atractivas valuaciones y señales de estabilización. Aunque persisten desafíos estructurales en la economía china, como la deuda y la deflación, las políticas actuales muestran un camino claro hacia la recuperación.

Sin embargo, el impacto global de estas medidas dependerá no solo de su ejecución, sino también de factores externos como las elecciones en EEUU y la posibilidad de que se agudice la guerra comercial entre potencias.

Así, China no solo busca reactivar su economía, sino también su influencia en los mercados mundiales. Tal vez estemos ante el umbral de un cambio de paradigma inversor, donde el éxito de estas políticas podría transformar el panorama global y crear oportunidades que los inversores más audaces no querrán dejar pasar.

Incomprensible. El viejo Indec midió para enero la mayor inflación de los últimos diez meses, y la mayor variación anualizada desde agosto, y sin embargo todos los dólares se hundieron. La venta de dólares y la colocación de pesos a tasa es tan marcada, que los bancos bajan el premio para depósitos grandes. Los bonos no se mueven. Y la Bolsa argentina remontó. Todo en otro día difícil para las cripto, sobre todo para el Ethereum.

Tal como se temía, los bancos centrales grandes se siguen desprendiendo de los bonos de la Fed y eso acentúa la caída del dólar contra todas las monedas. Eso ayuda a que el mercado cambiario local esté tranquilo. Además, el BCRA compró dólares y sumó reservas. Pero la alta inflación, con situación recesiva, generan desconfianza, y los títulos argentinos siguen apagados, mientras las Bolsas mundiales trepan.

¿El fin del dólar como obsesión? Por qué el "peso fuerte" de Milei desafía todas las proyecciones para este 2026

FINANZAS09/02/2026¿Por qué el dólar dejó de ser la obsesión en Argentina? Nau Bernúes analiza el sorprendente "peso fuerte" de Milei, los acuerdos con EE.UU. y las claves macro que proyectan un 2026 impensado para el país.

El manual bilardista de Milei para interferir en el Indec y las dudas por la economía 2026

FINANZAS06/02/2026El año recién comienza y, excepto la mejora financiera, la economía real de Milei no parece mostrar que arranque.

Fue otra jornada negativa para la mayoría de los ADR argentinos

El Banco Central sigue de compras y este martes adquirió US$ 57 millones

La postergación del nuevo índice del Indec es una señal negativa

Riesgo país en mínimos: Miguel Kiguel explica por qué Argentina debe mirar el "espejo de Ecuador" para volver a los mercados

FINANZAS02/02/2026Un nuevo informe de Econviews plantea el dilema financiero del momento: ¿Aprovechar el "risk-on" global ahora o esperar a que los bonos compriman más? Las lecciones de la exitosa colocación de deuda ecuatoriana.

Trump apuesta por un dólar más débil para impulsar la industria y las exportaciones

FINANZAS30/01/2026La renovada tensión con Irán provocó una suba del petróleo de más de 3%

El Tesoro adjudicó $10,3 billones con tasas en baja. Crece la apuesta por las Lecap mientras el Gobierno aún paga fuerte para absorber pesos.

Primera licitación "desafiante" del 2026: vencen $9,4 billones (pero se tranquilizaron las tasas)

FINANZAS28/01/2026La Secretaría de Finanzas lanza una nueva licitación con Lecap, Boncap y títulos CER. Analistas prevén un esquema de premios para atraer demanda genuina tras la normalización de la liquidez.

Todos los dólares operaron en alza y el Banco Central compró US$ 39 millones

Reforma laboral: Bullrich dijo que hay un acuerdo del 95% y convocó una sesión para el 11 de febrero

POLITICA04/02/2026La jefa del bloque libertario se mostró optimista de cara al tratamiento del proyecto.

En una carta al Gobierno, Rocca defendió la oferta de Techint en Vaca Muerta y alertó por el impacto del dumping en el empleo y la industria local.

Fue otra jornada negativa para la mayoría de los ADR argentinos

Tras una inversión millonaria y solo tres años de operaciones, Grupo Libertad se retira de Buenos Aires. El local de Fresh Market en DOT bajó la persiana.

Cuando tu equipo no te contradice, no necesariamente estás alineado: puede que estés aislado.

"Si no podemos dar pan...": la inquietante analogía con la Alianza que explica la nueva estrategia oficial. De la pelea con los textiles a la verdad incómoda de la reforma laboral.

Tal como se temía, los bancos centrales grandes se siguen desprendiendo de los bonos de la Fed y eso acentúa la caída del dólar contra todas las monedas. Eso ayuda a que el mercado cambiario local esté tranquilo. Además, el BCRA compró dólares y sumó reservas. Pero la alta inflación, con situación recesiva, generan desconfianza, y los títulos argentinos siguen apagados, mientras las Bolsas mundiales trepan.

¡Ya abrió! El Outlet XL de La Rural que explota con jeans a $12.900 y entrada GRATIS

NEGOCIOS11/02/2026Arrancó la edición más grande del Re!Outlet. Hay zapatillas premium desde $40.000, cuotas sin interés y stock que vuela. Mirá la lista de precios y cómo llegar.

Reforma laboral: los puntos que la CGT, empresarios y gobernadores obligaron a cambiar

POLITICA11/02/2026Gobernadores, gremios y empresarios impusieron sus condiciones y forzaron al Gobierno a modificar el proyecto laboral. Qué se negoció y qué quedó fuera.

Expectativa en los mercados: Caputo arma cumbre secreta y se habla de fin del cepo

ECONOMIA11/02/2026El ministro de Economía lideró una reunión privada con la elite financiera. Crecen las versiones sobre un cambio en el cepo y medidas clave.