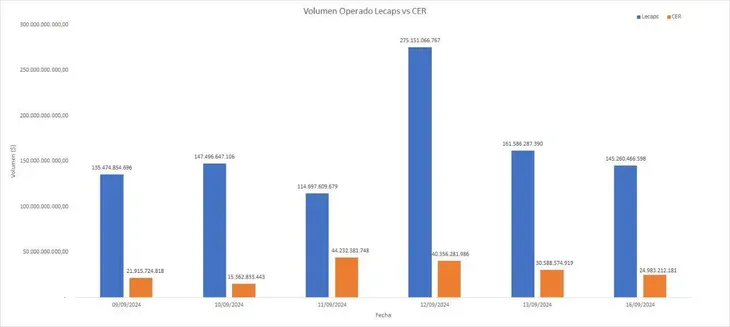

Nicolás Capella, sales trader en Grupo IEB, señaló en su “view del día” que como se observó desde el pasado viernes, “la curva CER luce más floja que la tasa fija”. Para el analista, el mercado volvió a apostar a la tasa y a que en septiembre “sí veamos una baja en la inflación general y/o núcleo. En consecuencia, los CER bajaron 0,5% promedio hoy. Como contrapartida, las Lecaps estuvieron firme y anotaron subas de 0,3%, comprimiendo levemente respecto al viernes”, explicó.

Chau plazo fijo: Lecaps o bonos CER, las recomendaciones del mercado tras los últimos datos de inflación

La evolución de la inflación y las medidas fiscales serán clave para definir las estrategias de inversión de cara a los próximos meses. Aunque las Lecaps de corto plazo parecen ser una opción segura, quienes no compren el camino desinflacionario podrían inclinarse por los bonos CER.

FINANZAS19/09/2024

El último dato de inflación oficial (4,2%) dejó un sabor amargo en el mercado. Sin embargo, las expectativas se reconfiguran de cara a septiembre, mes en el que se espera algún impacto por la baja del impuesto PAIS y que la dinámica de precios se ubique en torno al 3,5%. Así lo anticipó JP Morgan, que estimó que el Índice de Precios al Consumidor (IPC) del noveno mes del año podría estimarse en un 3,4% tras la baja del 17,5% al 7,5% del gravamen. En ese contexto, vuelve la pregunta entre los inversores sobre a qué conviene apostar: ¿bonos CER o Letras capitalizables del Tesoro (Lecaps)?

Un dato que no se puede pasar por alto es el de la inflación en precios mayoristas que se conoció este martes, que se desaceleró al 2,1% mensual en agosto y marcó el menor nivel desde mayo de 2020, al ritmo del “crawling peg” y al que se aferra el Banco Central (BCRA) desde enero. Punto para las Lecaps.

El análisis de Capella coincide con el de Delphos Investment, que sostiene que las curvas en pesos siguen apostando por una tendencia de desaceleración de la inflación, “con la curva CER registrando una caída promedio del 0,5% y la curva de Lecaps mostrando incrementos cercanos al 0,3%".

Para Delphos, con una inflación estimada del 18,3% anual como se esbozó en el Presupuesto 2025, las Lecaps más largas podrían beneficiarse notablemente, “dado que los rendimientos de la S29G5 y la S12S5, con vencimientos en agosto y septiembre de 2025, se sitúan en 3,95% Tasa Efectiva Mensual (TEM), muy por encima de la inflación proyectada".

Un driver a seguir de cerca por los tenedores de Letras, es que si bien las tasas de estos instrumentos están en niveles atractivos, la reciente caída del dólar financiero impactó en su relación riesgo-retorno. “Aunque el dólar financiero podría continuar bajando y la brecha cambiaria continuar reduciéndose, un eventual repunte del tipo de cambio podría erosionar los rendimientos de las Lecaps en el corto plazo”, concluye Delphos.

Lecaps vs. bonos CER: qué dicen los analistas

Andrés Reschini, analista en F2 Soluciones Financieras, comenta en diálogo con Ámbito que todo indica que el mercado sigue yendo más a Lecaps que a CER. Y es que los "break evens" (pronósticos implícitos, derivados de las cotizaciones de los bonos) no variaron demasiado luego del el dato de inflación de agosto y “como el Tesoro convalidó una tasa mayor para las Letras, no hay rotación a CER”, asegura.

Reschini agrega otro driver a seguir de cerca: “Las expectativas del mercado siguen sin perforar ese tres y pico de inflación mensual (implícita 3,3% diciembre y 3,5% enero). Para el estratega, es allí donde el Gobierno tiene un gran desafío, “poder demostrar que la inflación seguirá bajando rápidamente”. Recordemos que para 2025 el proyecto de presupuesto prevé una inflación del 18,3% que equivalente al 1,4% mensual promedio, mientras que el mercado sigue proyectando, según cotizaciones de bonos, algo más del 3%, al menos hasta primer trimestre de 2025, indica.

Por su parte, la asesora financiera independiente, Martina Del Giudice, indica que el repunte de la inflación de agosto “no parece alarmante, ya que parte de este aumento se debe a las subas en el transporte público y los servicios energéticos”, cuyas medidas forman parte de una estrategia destinada a reducir los subsidios y mejorar la salud fiscal. Algo que resulta positivo para el mercado. Sin embargo, para la estratega “será clave seguir la evolución de esa normalización tarifaria en el futuro cercano que lleve a una inflación estable en niveles de 3,5% a 4% hacia fin de año”.

Así las cosas, Del Giudice recuerda que las primeras reacciones del mercado incluyeron un desarme de la parte larga de Lecaps, generando un leve aumento en los títulos CER y disminución en las Letras. No obstante, plantea que es posible que en los próximos días observemos una mayor demanda de cobertura contra la inflación -en detrimento de los de tasa fija-, lo cual se visualizó desde agosto y ahora nuevamente impulsado principalmente por el dato de la inflación núcleo, que experimentó un aumento al 4,1% desde el 3,8% informado en julio y siendo este el nivel más alto desde abril. “La reducción del Impuesto PAIS podría facilitar una desaceleración en los meses siguientes, aunque el mercado aún no contempla este escenario”.

Rendimiento actual de los instrumentos de renta fija capitalizables

De acuerdo con Del Giudice, con plazos menores a 90 días el rendimiento promedia 3,65% de TEM; 3,9% TEM en un tramo medio aproximado y 3,95% TEM aproximada para plazos más largos y menores a 360 días.

Por eso, la estratega recomienda seguir con posiciones en Lecaps de corto plazo. Para perfiles conservadores con un horizonte temporal mayor; sin embargo, considera que resguardarse en títulos CER podría ser la mejor alternativa. No obstante, dado el presupuesto presentado para 2025, quienes estén optimistas con dicho camino planteado de inflación a la baja, podrían evaluar la adquisición de Lecaps del tramo medio/largo, concluye Del Giudice.

Tal como se temía, los bancos centrales grandes se siguen desprendiendo de los bonos de la Fed y eso acentúa la caída del dólar contra todas las monedas. Eso ayuda a que el mercado cambiario local esté tranquilo. Además, el BCRA compró dólares y sumó reservas. Pero la alta inflación, con situación recesiva, generan desconfianza, y los títulos argentinos siguen apagados, mientras las Bolsas mundiales trepan.

¿El fin del dólar como obsesión? Por qué el "peso fuerte" de Milei desafía todas las proyecciones para este 2026

FINANZAS09/02/2026¿Por qué el dólar dejó de ser la obsesión en Argentina? Nau Bernúes analiza el sorprendente "peso fuerte" de Milei, los acuerdos con EE.UU. y las claves macro que proyectan un 2026 impensado para el país.

El manual bilardista de Milei para interferir en el Indec y las dudas por la economía 2026

FINANZAS06/02/2026El año recién comienza y, excepto la mejora financiera, la economía real de Milei no parece mostrar que arranque.

Fue otra jornada negativa para la mayoría de los ADR argentinos

El Banco Central sigue de compras y este martes adquirió US$ 57 millones

La postergación del nuevo índice del Indec es una señal negativa

Riesgo país en mínimos: Miguel Kiguel explica por qué Argentina debe mirar el "espejo de Ecuador" para volver a los mercados

FINANZAS02/02/2026Un nuevo informe de Econviews plantea el dilema financiero del momento: ¿Aprovechar el "risk-on" global ahora o esperar a que los bonos compriman más? Las lecciones de la exitosa colocación de deuda ecuatoriana.

Trump apuesta por un dólar más débil para impulsar la industria y las exportaciones

FINANZAS30/01/2026La renovada tensión con Irán provocó una suba del petróleo de más de 3%

El Tesoro adjudicó $10,3 billones con tasas en baja. Crece la apuesta por las Lecap mientras el Gobierno aún paga fuerte para absorber pesos.

Primera licitación "desafiante" del 2026: vencen $9,4 billones (pero se tranquilizaron las tasas)

FINANZAS28/01/2026La Secretaría de Finanzas lanza una nueva licitación con Lecap, Boncap y títulos CER. Analistas prevén un esquema de premios para atraer demanda genuina tras la normalización de la liquidez.

Todos los dólares operaron en alza y el Banco Central compró US$ 39 millones

Morosidad de las familias en récord: se dispara en los bancos y es cuatro veces más con las entidades no financieras

FINANZAS26/01/2026La morosidad financiera alcanzó niveles récord: en préstamos personales suben a 11% y en tarjetas, a 8,4%. El BCRA advierte sobre riesgos crecientes.

Seguí el minuto a minuto de la cotización del dólar y del resto de las divisas.

Febrero llega con dudas para los monotributistas: repasamos las 41 obras sociales habilitadas, cómo afiliarse correctamente y qué reglas rigen para cambiar.

El Banco Central sigue de compras y este martes adquirió US$ 57 millones

Fue otra jornada negativa para la mayoría de los ADR argentinos

Inflación bajo fuego cruzado: Caputo confirma ruptura con Lavagna y va por nueva fórmula

ECONOMIA05/02/2026El ministro ratificó que la fórmula de Lavagna para medir inflación no refleja el consumo actual y que lanzarán otra. También defendió su postura sobre la ropa.

Desde grandes cadenas hasta vendedores ambulantes, Pix se acepta en todos lados y permite pagar sin efectivo ni tarjetas.

"Si no podemos dar pan...": la inquietante analogía con la Alianza que explica la nueva estrategia oficial. De la pelea con los textiles a la verdad incómoda de la reforma laboral.

(O por qué el algoritmo a veces nos "versea" con estilo)

Tal como se temía, los bancos centrales grandes se siguen desprendiendo de los bonos de la Fed y eso acentúa la caída del dólar contra todas las monedas. Eso ayuda a que el mercado cambiario local esté tranquilo. Además, el BCRA compró dólares y sumó reservas. Pero la alta inflación, con situación recesiva, generan desconfianza, y los títulos argentinos siguen apagados, mientras las Bolsas mundiales trepan.

Los pobres también son personas. Ignorar eso no nos vuelve neutrales. Nos vuelve indiferentes. Y la indiferencia —cuando se vuelve costumbre— también es una forma de violencia.