Si el temor agudiza los sentidos, la ansiedad los paraliza y el futuro del dólar lo reclama. ¿Cómo evitar una “devaluación desestabilizante”? El exministro Domingo Cavallo está preocupado y pone como punto de arranque de sus cavilaciones un interrogante que considera inminente. Este es, a no dudarlo, el matiz que debe tenerse en cuenta. Hace varias semanas que Cavallo viene marcándole al Gobierno algún tipo de error no forzado con la política cambiaria. Ahora, precisamente en el momento en el que el Gobierno defiende su posición respecto de las exigencias del FMI, el exministro da de lleno en su crítica.

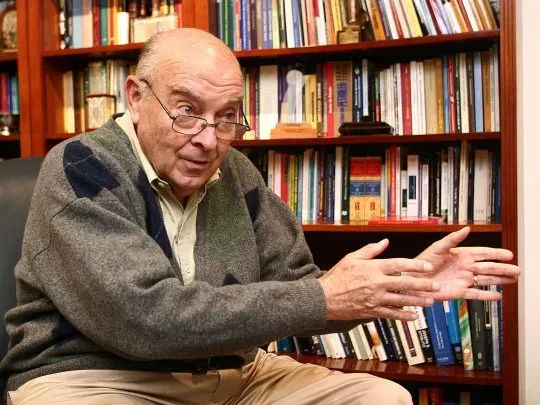

Qué es una "devaluación desestabilizante": la dura advertencia de Domingo Cavallo al Gobierno

Para el exministro de Economía, el Gobierno debe hacer cambios en su política con el dólar ahora mismo, antes que se generen expectativas devaluatorias.

FINANZAS04/03/2025

¿Por qué el equipo económico insiste en usar divisas de exportación para acotar la brecha del dólar oficial con el CCL si resulta que para el Gobierno no existe problema cambiario?, se pregunta Cavallo. “Si no se liberaliza al menos el dólar CCL y se sigue utilizando las divisas del superávit comercial para controlar el tipo de cambio en este mercado, el anuncio de la eliminación del cepo al final de 2025 va a llevar a que los inversores esperen un salto devaluatorio significativo, aun cuando para entonces se haya producido un desembolso importante del FMI”, sostiene. ¿Por qué no se elimina el cepo cambiario, al menos el que se aplica a operaciones no comerciales?

Qué pasará con la brecha y el "dólar blend"

La hipótesis de Cavallo es simple. Dice que seguramente el equipo económico considere que es importante mantener acotada la brecha entre el tipo de cambio oficial y el CCL para evitar expectativas de un salto devaluatorio en algún momento del futuro. Por eso la liquidación del dólar blend. Sin embargo, él sostiene que la lectura es distinta. “Hay que considerar la posibilidad de que la expectativa de evolución del tipo de cambio oficial y la probabilidad de un salto devaluatorio futuro, dependan mucho más de la evolución de las reservas externas netas que de la brecha controlada artificialmente por el Banco Central”. Desde esta perspectiva, “la mejor forma de evitar un salto devaluatorio desestabilizante en el futuro consiste en encontrar la forma de aumentar las reservas netas sin devaluar a los saltos”.

La recomendación de Cavallo para sumar reservas sin devaluar, al menos en un comienzo, parece ser la de siempre. Por un lado, la eliminación del dólar blend para las exportaciones, de tal forma que el 100% de los ingresos por exportaciones sean vendidos al Banco Central. Por otro, el aumento de los incentivos fiscales a las exportaciones, es decir una acentuación del proceso ya iniciado de reducción de las retenciones a las exportaciones agropecuarias y de las economías regionales. A ello se suma el aumento de los reembolsos de impuestos internos a la exportación de manufacturas y la disposición para que el pago de servicios turísticos y las importaciones de bienes de consumo final considerados no esenciales se deban pagar por el contado con liquidación y no requieran divisas del Banco Central.

El valor futuro del dólar depende más de las reservas que del "crawling peg"

Por supuesto, el economista se plantea el escenario ulterior. “La brecha entre el tipo de cambio CCL y el tipo de cambio oficial manejado por el crawling peg tenderá a aumentar a causa de que ya no entrarán en ese mercado el 20% de los ingresos por exportaciones y aumentará la demanda para pagos de las importaciones no esenciales”, sostiene en su artículo. “Se debería permitir que los capitales destinados a financiar inversiones extranjeras directas puedan ser ingresados a través del mercado CCL (o del mercado libre que lo reemplace. Muchos potenciales inversores extranjeros que están demorando inversiones hasta que se elimine el cepo, podrían aprovechar esta prerrogativa y contribuir a que se vaya cerrando la brecha de una manera genuina y sin drenar las reservas del Banco Central”, agrega.

Pero entonces, casi en forma retórica, se hace la pregunta. ¿Podrá mantenerse hasta las elecciones el clima de estabilidad que se ha logrado instalar al inicio de 2025? Dice: “Esta es la pregunta que me hice al final del informe al 31 de enero. Mi respuesta entonces fue: Creo que sí, porque aun cuando una brecha cambiaria que se resiste a bajar obligara a aumentar el ritmo del `crawl´, la verdadera ancla nominal de una economía que ya ha derrotado a la inercia inflacionaria es el ajuste fiscal que permite el control monetario y no el tipo de cambio. Como prueba de que un aumento del crawl no tendría un efecto significativo sobre la tasa mensual de inflación vale la pena observar lo que parece haber ocurrido durante febrero con la tasa de inflación luego de la reducción de la tasa del `crawl` al 1% mensual".

Cavallo arriesga que la tasa del "crawl" está dejando de ser determinante para la tasa mensual de inflación. Según el economista, “la reducción del crawl al 1% no parece estar ayudando a bajar la tasa mensual de inflación por debajo de lo que ya venía cayendo cuando el crawl era del 2%”.

“Dado que la tasa mensual de inflación estará determinada fundamentalmente por el curso de las cuentas fiscales y el control monetario, si el Gobierno adoptara las medidas conducentes a aumentar el nivel de las reservas netas no debería haber un aumento de la inflación. Pero si se persiste con el actual manejo cambiario crece el riesgo de lo que el propio gobierno quiere y debe evitar, que es un salto devaluatorio desestabilizante del proceso de desinflación”, concluye el artículo.

El verano suele asociarse al descanso y al corte con la rutina, pero también altera el flujo habitual de dinero. Entre consumos concentrados y decisiones que no siempre pueden postergarse, aparecen alternativas para resolver gastos sin desordenar las finanzas del resto del año.

El discurso de Trump dio vuelta a los mercados globales

Los activos argentinos menos afectados por la incertidumbre que provocaron Groenlandia y Japón

En una rueda con menos operaciones, el BCRA pudo comprar US$ 21 millones

Milei enfrenta vencimientos por US$ 163.293 millones en 2026: cuáles son los meses más exigentes

FINANZAS19/01/2026Un informe del Comité de Inversiones de Criteria analiza cómo enfrenta el Tesoro el calendario de vencimientos y dónde ve oportunidades el mercado.

Cedió la tensión en Irán y el precio del petróleo cayó más de 4%

Una jornada negativa en Wall Street que impactó en los ADR argentinos

Retrocedieron la Bolsa de Nueva York y la de Buenos Aires

Wall Street se recuperó luego de la caída inicial por la pelea entre Trump y Powell

Por qué el riesgo país puede "colapsar" hacia 450 puntos: el nuevo combo BCRA-Tesoro que mira el mercado

FINANZAS12/01/2026Delphos anticipa una fuerte baja del riesgo país hacia 450 puntos. Reservas, deuda y contexto externo, las claves que podrían cambiar el panorama financiero argentino.

Después de dos días de baja, el petróleo subió y se aleja del precio que quiere Trump

Contra una canasta de monedas, el dólar sigue con una moderada recuperación

Rodríguez y Machado se disputan el favor de Trump, que avanza con ambos mientras se proclama líder de Venezuela y prioriza el acuerdo petrolero.

Ni Trump frena a China: superávit récord y boom exportador pese a aranceles

INTERNACIONALES15/01/2026China logró un superávit de US$ 1,2 billones en 2025 pese a los aranceles de Trump. Crecieron las exportaciones a África y América Latina y cayó el consumo interno.

Inocencia Fiscal: cuáles son los riesgos que tiene el régimen simplificado de Ganancias

ECONOMIA20/01/2026Los especialistas consultados realizaron un repaso por los puntos que pueden generar problemas en el futuro a quienes adhieren al nuevo sistema.

"Intransferible": El Comité Nobel Noruego no respalda a Machado tras entregarle su premio a Trump

INTERNACIONALES20/01/2026La política venezolano busca mejorar los lazos con Donald Trump

Mientras Caputo proyecta que la energía y la minería aportarán US$ 75.000 millones en 2035, el saldo comercial se redujo 40% en 2025

ECONOMIA21/01/2026Mientras el Gobierno celebra el superávit de 2025, Caputo lanza una proyección audaz: un boom energético que dejaría dólares de sobra en la próxima década.

El discurso de Trump dio vuelta a los mercados globales

Conocé cuánto pagan los bancos por invertir en plazos fijos, y cómo quedó el ranking actualizado a la fecha de hoy.

El verano suele asociarse al descanso y al corte con la rutina, pero también altera el flujo habitual de dinero. Entre consumos concentrados y decisiones que no siempre pueden postergarse, aparecen alternativas para resolver gastos sin desordenar las finanzas del resto del año.

CAAP cerró 2025 con suba de pasajeros de casi 10% y un fuerte empuje del tráfico internacional

NEGOCIOS23/01/2026Con Argentina como eje, CAAP se consolidó como una de las acciones

Hoteles en Nueva York: la impactante decisión que acaba de tomar Zohran Mamdaniv

INTERNACIONALES23/01/2026Nueva York eliminará desde 2026 los cargos ocultos en hoteles. La nueva norma exige mostrar el precio total desde el inicio y busca evitar estafas.