El jueves pasado, en la última licitación de deuda en pesos de septiembre, la Secretaría de Finanzas colocó $4,78 billones. Fue un monto, por primera vez en la actual gestión, muy inferior a los $7,1 billones que vencían (que estaban concentrados principalmente en una Lecap). Así, el equipo de Luis Caputo no pudo renovar $2,32 billones, que fueron liberados al mercado. Los funcionarios decidieron rechazar ofertas por cerca de $1 billón para evitar convalidar mayores tasas, que igualmente cortaron con una leve alza.

Deuda: qué hicieron los bancos con los pesos sobrantes de la última subasta con baja renovación

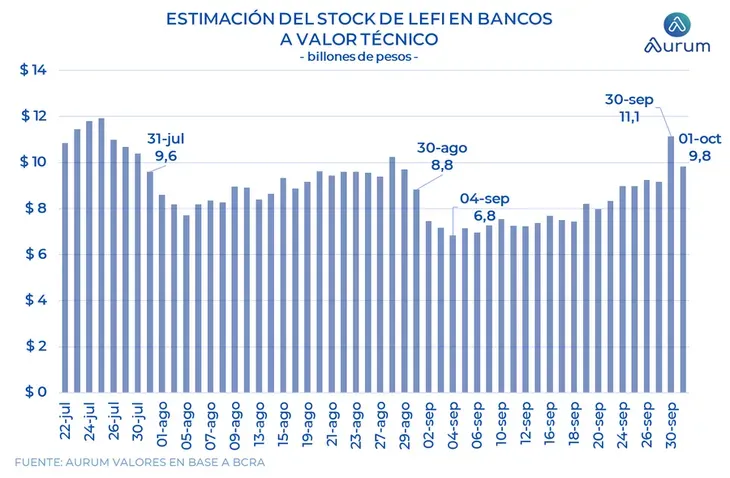

Casi la totalidad de los pesos no renovados la semana pasada fue a parar a Letras Fiscales que ofrecen acceso a liquidez a un día. Para el Gobierno, es por la recuperación del crédito al sector privado. En la rueda siguiente, el stock de LEFI volvió a bajar.

FINANZAS03/10/2024

Los bancos decidieron prestarle al Gobierno a plazos más cortos. Luego de que en la última licitación de deuda en pesos, realizada la semana pasada, se renovara apenas el 67% de los vencimientos, se comprobó que las entidades financieras decidieron realizar una migración importante de sus tenencias entre distintos títulos emitidos por el Tesoro. Este lunes, día en que se liquidó la colocación, trasladaron casi $2 billones desde Lecap hacia LEFI, las Letras Fiscales emitidas por el Ejecutivo y comercializadas por el Banco Central de manera diaria, que reemplazaron a los Pases pasivos.

La lectura del Gobierno es que ese movimiento era esperable en un contexto de recuperación del crédito al sector privado. Es decir, sostienen que los bancos quieren tener instrumentos más líquidos para poder gestionar con más rapidez el destino de sus activos en caso de recibir pedidos de préstamos por parte de sus clientes.

Deuda: los bancos priorizan la liquidez de corto plazo

El monto no renovado derivó este lunes (fecha en la que se liquidó la subasta) en una expansión monetaria equivalente, que se reabsorbió simultáneamente casi en su totalidad. Es que, ese mismo día, el stock de LEFI en poder de los bancos se incrementó en $1,97 billones, de modo tal que la expansión resultante fue de $350.000 millones. El viernes 27 de septiembre las entidades financieras tenían en su cartera $9,17 billones de Letras Fiscales. El lunes 30 el stock saltó a $11,14 billones, según reflejaron los datos publicados por el BCRA. Aunque en la rueda siguiente volvió a bajar.

En la práctica, esto significó que los bancos decidieron inicialmente derivar a las LEFI de liquidez diaria (que hoy pagan una tasa del 3,33% efectiva mensual) casi $2 billones que hasta acá tenían en una Lecap y que podrían haber renovado en una nueva Letra Capitalizable (que en el caso de la más corta, a un mes, se emitió al 3,75% TEM).

La explicación oficial de este comportamiento es que responde a un proceso de remonetización de la economía y de la demanda de dinero. “Esto se manifiesta en un aumento de los préstamos en pesos al sector privado del 46% y de la base monetaria del 51%, ambos en términos reales desde fines de abril hasta fines de agosto", había dicho el secretario de Finanzas, Pablo Quirno. Y agregó: "Consecuentemente, los bancos tienen una mayor demanda de liquidez que los lleva a reducir su financiamiento al sector público para sostener la expansión del crédito privado de las familias y las empresas".

Una lectura similar hicieron en Delphos Investment, donde señalaron que el crecimiento del stock de LEFI “refleja que el sistema financiero está buscando liquidez, en un contexto de aumento de préstamos al sector privado”.

En todo caso, respecto de lo señalado por Quirno, el movimiento puntual tras la última licitación del Tesoro muestra que por ahora se completó una primera parte: la migración a LEFI. Otras voces del mercado señalan que habrá que esperar algunos días para ver cuántos de esos pesos se traducen en préstamos al sector privado, en una economía que no levanta y oscila en torno al piso que alcanzó en los últimos meses.

“Hubo una suba del stock de LEFI en poder de los bancos. Eso es en parte por lo que quedó afuera de la licitación y a que los bancos metieron ahí su liquidez de corto plazo. Salen de un título que es más largo y pasan a uno en el cual pueden tomar decisiones diarias. Además, eso se combina con los movimientos de fin de mes. Las LEFI tienen los mismos movimientos intra-mes que los Pases o las Leliq: siempre subían a fin de mes y después iban bajando a lo largo del mes y, hacia el final del nuevo mes, volvía a subir. Es un tema de gestión de liquidez de los bancos. Justo coincidió la licitación con el cierre de mes, entonces están mezcladas las dos cosas”, explicó Gabriel Caamaño, economista de Outlier y Consultora Ledesma, en diálogo con Ámbito.

Tanto es así que, al día siguiente (el 1° de octubre), los bancos desarmaron buena parte de las LEFI compradas el lunes. Así, el stock bajó a $9,82 billones.

El discurso de Trump dio vuelta a los mercados globales

Los activos argentinos menos afectados por la incertidumbre que provocaron Groenlandia y Japón

En una rueda con menos operaciones, el BCRA pudo comprar US$ 21 millones

Milei enfrenta vencimientos por US$ 163.293 millones en 2026: cuáles son los meses más exigentes

FINANZAS19/01/2026Un informe del Comité de Inversiones de Criteria analiza cómo enfrenta el Tesoro el calendario de vencimientos y dónde ve oportunidades el mercado.

Cedió la tensión en Irán y el precio del petróleo cayó más de 4%

Una jornada negativa en Wall Street que impactó en los ADR argentinos

Retrocedieron la Bolsa de Nueva York y la de Buenos Aires

Wall Street se recuperó luego de la caída inicial por la pelea entre Trump y Powell

Por qué el riesgo país puede "colapsar" hacia 450 puntos: el nuevo combo BCRA-Tesoro que mira el mercado

FINANZAS12/01/2026Delphos anticipa una fuerte baja del riesgo país hacia 450 puntos. Reservas, deuda y contexto externo, las claves que podrían cambiar el panorama financiero argentino.

Después de dos días de baja, el petróleo subió y se aleja del precio que quiere Trump

Contra una canasta de monedas, el dólar sigue con una moderada recuperación

Contra una canasta de monedas, el dólar sigue con una moderada recuperación

La política monetaria de EEUU también tiene mucho impacto en el resto de los países

Milei enfrenta vencimientos por US$ 163.293 millones en 2026: cuáles son los meses más exigentes

FINANZAS19/01/2026Un informe del Comité de Inversiones de Criteria analiza cómo enfrenta el Tesoro el calendario de vencimientos y dónde ve oportunidades el mercado.

Se cumplen décadas de triunfos electorales de los movimientos populares y de nefastos golpes de Estado.

Inocencia Fiscal: cuáles son los riesgos que tiene el régimen simplificado de Ganancias

ECONOMIA20/01/2026Los especialistas consultados realizaron un repaso por los puntos que pueden generar problemas en el futuro a quienes adhieren al nuevo sistema.

En una rueda con menos operaciones, el BCRA pudo comprar US$ 21 millones

La compra de TASA le permite a Ternium fortalecer su posición en tubos y productos de valor ante el avance importador de China y la salida de un actor chileno.

El discurso de Trump dio vuelta a los mercados globales

La intermediación financiera registró el mejor desempeño y la industria manufacturera uno de los peores

Mercado Libre busca reforzar su red logística con nuevas contrataciones en el conurbano bonaerense. Una vacante estratégica para quienes buscan crecer en un ecosistema innovador.

Hubo una reacción favorable de los mercados por la esperada definición del presidente estadounidense.